毎年憂鬱かつ莫大な生産性の浪費であるtax returnの季節到来。複雑怪奇なアメリカ税制のためにこの時期はいつも新しいモヤモヤが発生し、おかげでblogのネタにも困らないのだが、さすがに10年近くも経験を積んでそろそろネタ切れになるかと思いきや、今年も新しいモヤモヤに遭遇した。州所得税の還付があると、条件によって、かつ漫然と処理すると翌年二重課税になり兼ねないというものである。

会社員の場合、州所得税は毎回の給料から源泉徴収されており、この徴収額はitemized deductionとして連邦所得税のtax return時に控除対象になる。一方、確定した州所得税が源泉徴収額より少なかった場合、差額は州から還付を受けることになるが、一般的にこの還付額は翌年の連邦所得税の課税対象所得として申告・納税する必要がある。これは、還付を受けた分の源泉徴収額は本来控除できなかったはずのdeductionであるため、その調整をする必要があるからである。

ところで、州税の源泉徴収額をitemized deductionとしてSchedule Aに含めていたとしても、実質的にその一部または全部が控除されない場合がある。典型的にはAlternative Minimum Tax(AMT)が課せられて、州税の源泉徴収額を含む各種の控除が実質無効になる場合である。また、phase outによってitemized deductionの一部が減額される場合、州所得税の源泉徴収額もその減額の対象となる。

このような場合、単純に1099-Gに記載された還付額を翌年の連邦所得税の申告時に所得として含めてしまうと、実際には受けていない控除の分にまで課税されることになり、その分には二重に課税されることになる…のではないかということに、今年の申告準備をしているときにふと気が付いた。筆者は昨年の申告ではじめてAMTに引っかかってしまったのだが、それまではphase outも含めて州所得税の源泉徴収額の控除を減額されたことがなく、こういう問題がありうるということにも考えが至っていなかったのである。昨年の場合は州税の還付はなかったので、今回はいずれにせよ問題にはならないのだが、今年もどうやらAMTには引っかかりそうであり、かつ州税の還付が出そうな状況である(筆者は基本的に政府への無利子貸付額をできる限り減らすように心がけているので、還付が出るのは稀なのだが、2016年分についてはsafe harbor入りのために余裕を持って源泉徴収を多めにしていたため、結局還付になりそうな見込みである)ため、来年の申告時には実際上の問題となる。

結論からいえば、(少なくとも制度上は)さすがに二重課税にはならないようだ。IRS Pub 525のRecoveriesの項にある“Subject to alternative minimum tax”の説明によれば、前年(=還付を受けた年)の申告でAMT対象になっている人は、還付分を控除しなかったとして通常の税額とAMTを計算し直し、結果としての税金が実際に納めた金額と同じであれば、還付分に再度課税されることはない。州所得税の源泉徴収額はもともとAMTには影響を与えないはずだから、少なくともここで考えているような場合であれば、この再計算で税額が変わることは普通はないだろう(というより、どういう場合に違いが出る可能性があるのか、筆者はすぐには思いつかない)。

なお、Pub 525によれば、itemized deductionのphase outで控除を減額された場合も、同様に翌年の二重課税を防止するための特別な計算方法があるようだ。ただし、筆者個人の現在の状況では関係ないので、そちらについては詳しくは調べていない。

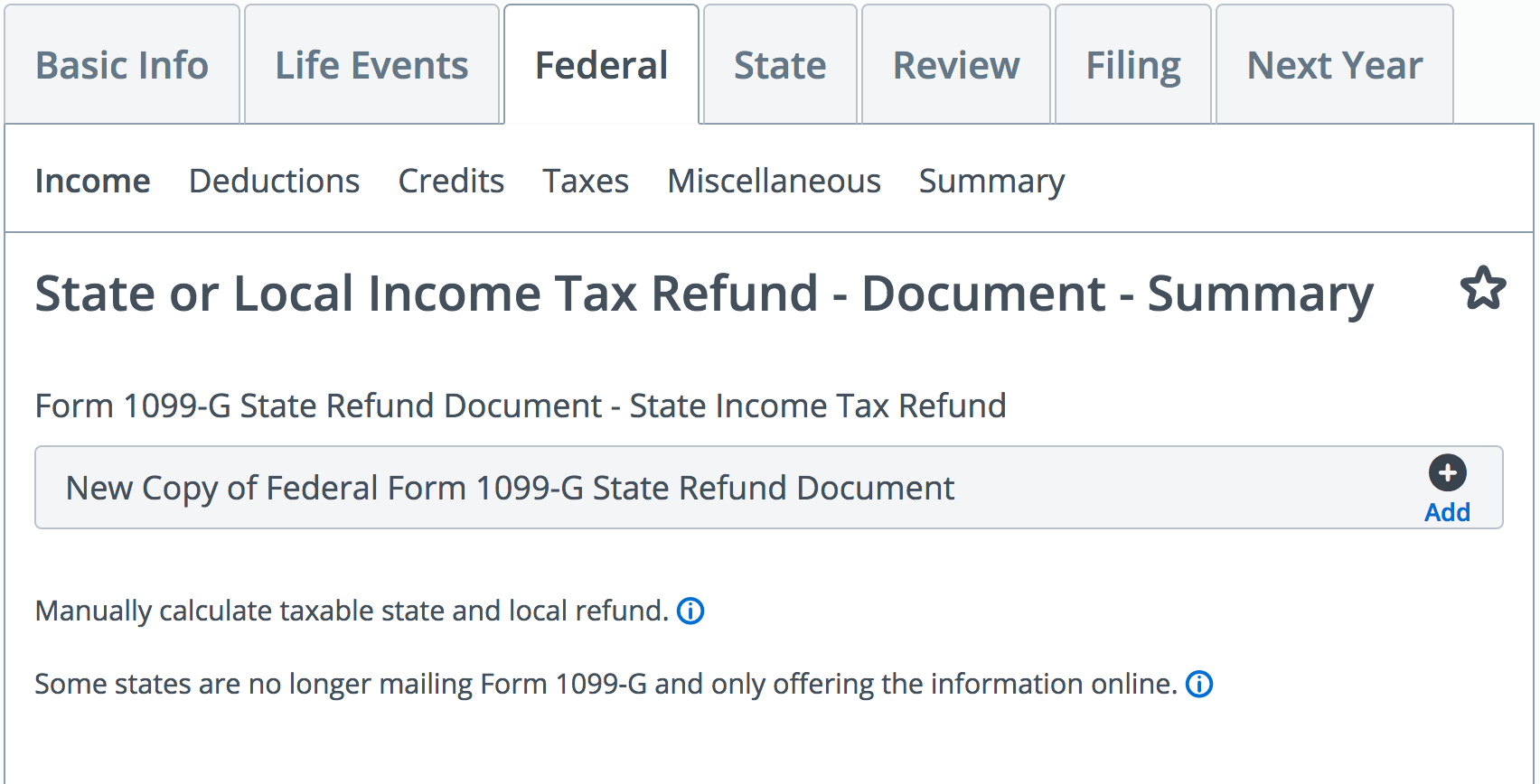

ここまでの理解が正しいとすれば、来年の申告ではForm 1040 line 10 (taxable refunds)の項に間違えて1099-Gの金額を足さないようにすることが肝要である。ところが、TaxActの今年のオンライン版で試したところでは、うっかりすると受け取った1099-Gの内容をそのまま記入しかねないUIになっている:

ここで試しに”Add”をクリックして架空の金額を入力してみたところ、実際にline 10にその額が足されていた。TaxActには前年の申告内容もデータとして残っているはずであるし、申告内容にIRSからケチを付けられたというような稀なケースを除けばそれが実際の最終申告結果とも一致しているはずだから、1099-Gの金額がtaxableでないことを自動的に判定してline 10から除いたり、それが無理でもせめて何か注意を促すなりできそうなものである。”Manually calculate taxable state and local refund.”のところにある”i”マークをクリックすると、”There are situations when a taxpayer may need to manually calculate the taxable state or local income tax refund using IRS Publication 525…”といった注意書きが出てくるのだが、これを読んでも、要するに「Pub 525を読んで自分でtaxable amountを計算してそれを手入力せよ」という内容であり、有料化したにもかかわらずかなりお粗末と言えよう。このあたり、他の申告ソフトウェアのできがどの程度なのかも気になるところである。

もし来年もこのままなら、自分で注意して1099-Gを無視する必要がある(ついでにTaxActのカスタマーサービスに文句を言いたいところである)。もしそれまでに忘れてしまっても、このblog記事が目に止まれば思い出せるだろう。また、いまから心配しても仕方ないかもしれないが、line 10に1099-Gの内容が含まれていないことで、機械的にIRSから文句をつけられたりしないかもやや不安である。ここに書いた筆者の理解が正しければ、絶対に勝てるはずの戦いではあるが、釈明のためのレターを書いたり電話をかけたりの手間が発生するかもしれないと思うと憂鬱である…。

2019年February23日 11:07 PM

[…] 以前のblogで、AMT適用になった年の申告で州所得税の還付を受けると翌年二重課税になり兼ねないという問題について考えた。このblogを書いた2017年春の申告(2016年分)は結局還付が出なかったため、そこでの心配も無用であったのだが、2018年春の申告(2017年分)では、AMTとitemized deductionと州所得税還付という条件が揃ってしまい、今回(2018年分)の申告で改めてこの問題を考えることになった。 […]