例年、正月に前年の収支を元に家計を見直して、ついでに資産運用状況も確認することにしている。過去の例にならって今年もその結果をまとめてみた。

運用資産全体の状況

2021年の運用利回り(内部収益率で計算)は14.58%。21年も米国株式を中心に株式市場は好調、さらに昨年今一つだったREITがV字回復してさらに突き抜けた恩恵があり、また筆者個人の諸事情で例年にも増して運用行動がpassiveだったことも合わせて、運用成績も自然に良好なものとなった。

ただし、2021年の春以降アメリカはかなりインフレが進んでいるので、インフレ分を差し引いた実質リターンとしては見た目ほどよい成績ともいえない。たとえば、2021年12月時点でのコア物価は前年同月比で+5.5%(headlineだと+7.0%)。これを単純に差し引くと、実質リターンは9.08%ということになり、悪い数字ではないものの昨年(同様の試算だと実質で+11.52%)よりは劣ることになるし、過去3年くらいの傾向として見ると徐々に減速してきているともいえる。

運用開始の2002年から(開始は2002年中頃なので厳密には少し足りないが、ほぼ満20年の節目になる)の通算利回りは7.49%、昨年に続き渡米以降の最高値を更新した。

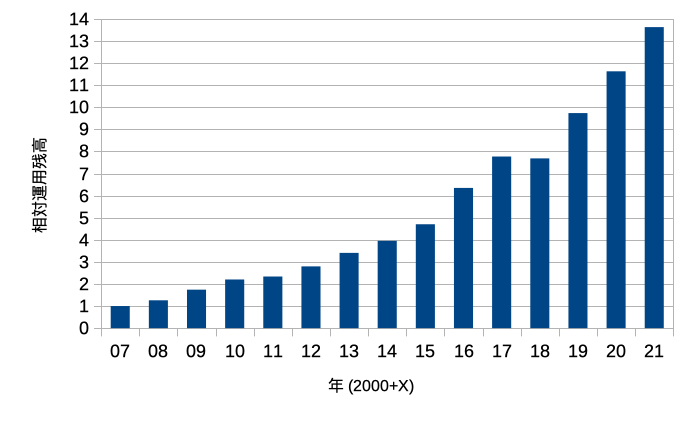

以下のグラフは、例年にならって2007年末以降の毎年末の運用資産残高の推移を表したもの(2007年分を1としたときの相対値)。

諸事情で、2021年は運用に投入した額が例年比で半分程度になってしまったのだが、運用成績がよかったので総残高も順調に増えている。

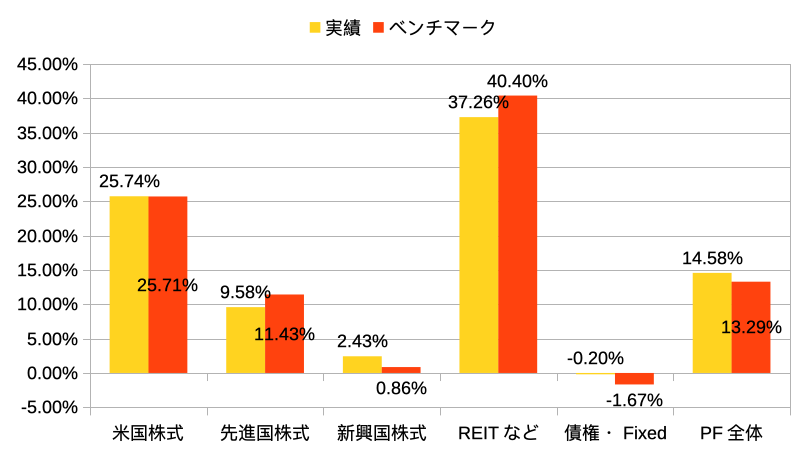

ポートフォリオ全体と資産クラスごとの成績

以下は主な資産クラスごとおよび運用資産全体の2021年利回りをまとめたもの(前者は税引き前リターン、後者は現時点で支払っている税金(ほとんどは配当に対するもの)を差し引いた後のリターン)。

「ベンチマーク」も過去と同様に、資産クラス別にはVTSAX、VTMGX、VEMAX、VGSLX、VBTLXを、ポートフォリオ(PF)全体に対してはバランスファンドのVASGXを採用している(VASGXの場合は分配への税引き後リターン)。

米国株式がほぼベンチマークと同等なのは、資産の内訳(fund)がほぼ同一であり、また2021年については上記「諸事情」により新規拠出額も例年より少なかった一方、例年通り売却は一切していないこともあって順当な結果と言える。REIT(など)についてもほぼ同じことが言えるが、多少差がついている部分はおもに「など」の部分とベンチマークの差によるものだろう(実際、「など」の部分を除いて計算し直すとベンチマークとほぼ同じリターンとなる)。

(米国を除く)先進国と新興国の株式のリターンに見られるズレの原因は細かく追求してはいないが、実際に保有しているfundとベンチマークのfund(およびそれぞれの対象index)に若干違いがあることと、この2つのクラスにまたがる形になるfund(VTIAX)のリターンをそれぞれのクラスに分配する方法が少しいい加減であることが原因ではないかと思われる。

債権クラスの差の理由は例年と同じく、構成している債権の償還期間の差によるものが主と思われる。

ポートフォリオ全体では、3年ぶりに「ベンチマーク」のVASGXを上回った。3年前は、全体含めほぼすべてのクラスの資産が下落していて「下落幅がマシだった」という形なので、比較をはじめてからの4回の中では実質的に初のベンチマーク超えとも言える。これはおもに、今年特別好調だったREITへの投資比率の高さによるものと思われるが、昨年検討した通りに、2021年中に若干債権クラスの比率を下げる改定をしたため、好調だった株式クラスのリターンの恩恵をより大きく受けられたこともあるだろう。いずれにせよ、「ベンチマーク」はあくまで参考のための比較対象であり、運用においてその超過を目標としているわけではないので、上回っても下回っても直接運用方針に影響を与えることはない。

資産配分状況とリバランス計画

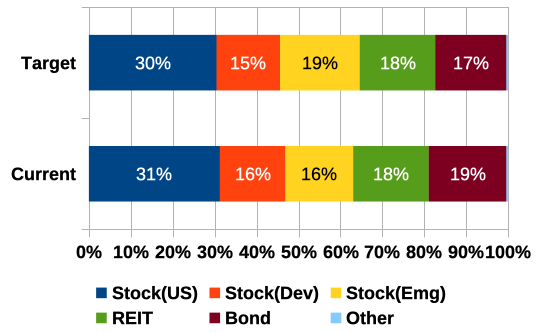

下のグラフは2021年末における筆者の運用ポートフォリオの内訳を、目標(target)ポートフォリオと並べて表したものである。

債権クラスについては、目標を資産額の割合から絶対値に変更したことと、他のクラスが好調であったことから少し乖離が目立つ形になっている。2022年にはこの部分をもう少し調整するかもしれない。

より乖離が深刻なのは新興国株式のクラスである。昨年はREITが似たような状況であったが、こちらはどう対応するか考えているうちに勝手に回復してしまった。一方、新興国株式市場の現状を考えると、2022年に勝手に大きく回復することはあまり期待できそうにない(という類の予想もしばしば外れるのではあるが)ので、買い増しもしくは債権クラスからのリバランスという形で乖離を修正する必要がありそうだ。このクラスについては、アメリカ居住後の14年間を通して見てもリスクに見合うだけのリターンをもたらしておらず(利回り8.53%に対し標準偏差26.82)、保有割合を下げるべきかしばしば悩むのだが、資産全体で見れば極端に大きな割合を占めているわけではないし、米国株式一人勝ちのような状況にいつか終わりが来る場合への備えの一環として、結局は今後も我慢して維持することになるだろう。

Recent Comments