例年、正月に前年の収支を元に家計を見直して、ついでに資産運用状況も確認することにしている。昨年、渡米10周年を祝して(?)いろいろ統計データをまとめてblog化したのだが、その材料で2018年版も思ったより簡単にまとめられたので今年もblog化することにした…と思って書き始めたが、実際に書いてみるといろいろ気がつくことがあり、結局結構時間を取られてしまった。

運用資産全体の状況

2018年の運用利回り(内部収益率で計算)は-7.64%。年末にかけて世界中のほぼあらゆる市場が大幅に下落してマイナスリターンとなったので、タイミングを見計らって利益を上げられる天才を別とすると多くの人の運用実績もマイナスとなったのではないかとも思うが、筆者個人としては全17年の資産運用歴の中でもgreat recession年の08年に次ぐ悪成績だった。2017年が「great recessionからのV字回復をした2009年を超えて、アメリカに来てからは単年度での最高記録を更新」だったのと好対照である。

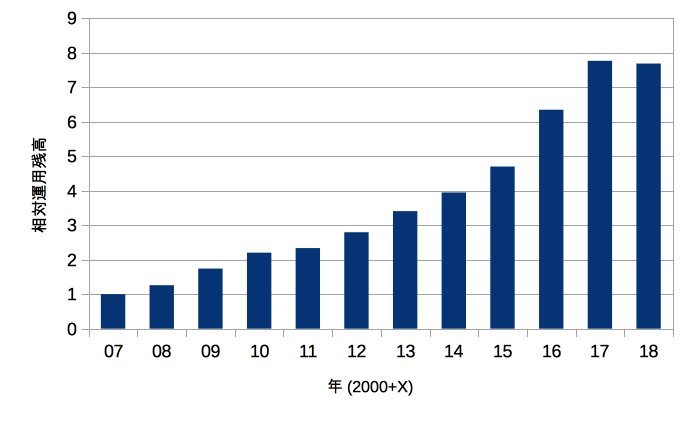

以下のグラフは、昨年と同じく2007年末以降の毎年末の運用資産残高の推移を表している(2007年分を1としたときの相対値)。

グラフの通り、前年比の資産残高もマイナスとなり、これは過去17年ではじめてである。ただ、残高が増えるのにつれて単年の運用成績が総残高に与える影響も大きくなるのでこれについては仕方ない面もある。

資産クラスごとの成績

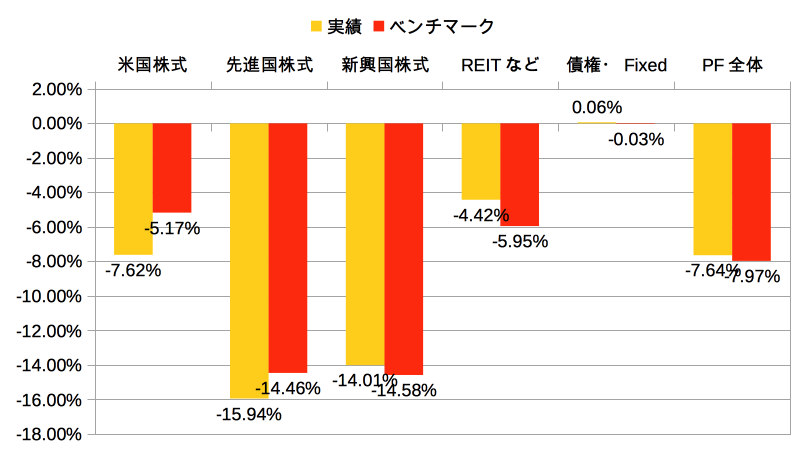

同様に、以下は主な資産クラスごとおよび運用資産全体の2018年利回りをまとめたもの(前者は税引き前リターン、後者は現時点で支払っている税金(ほとんどは配当に対するもの)を差し引いた後のリターン)。

「ベンチマーク」も昨年のblog同様に、資産クラス別にはVTSAX、VTMGX、VEMAX、VGSLX、VBTLXを、PF全体に対してはバランスファンドのVASGXを採用している(VASGXの場合は分配への税引き後リターン)。

どのクラスも見事なまでにマイナスとなっている(厳密には債権はごくわずかにプラスであったが、グラフではつぶれてしまう程度の誤差である)。米国およびその他先進国の株式がベンチマークより悪いのは、2018年に買い増しした分があるせいだろう。筆者の場合、通常年の前半に税優遇口座を中心に可能な限りたくさん拠出・投資して、年の後半は”safe harbor入り“のために給与からの源泉徴収額を増やす(ので投資余力はあまりない)となることが多いので、昨年のように「上がって下がる」ような値動きとなるとベンチマークを下回りやすくなる。新興国株式がベンチマーク比で比較的「まし」なのは、このクラスが年間を通じてほぼずっと下落しており、買い増しが有利に働いたためだろう。一方、REIT(など)がベンチマークを上回っているのは、年初の大きな下落時にたまたま買い増していたり、逆に年の途中でリバランスのために無視できないくらいの金額を(筆者にしては珍しく)売却していたといった特殊事情によると思われる。

ポートフォリオ全体ではベンチマークよりも若干「まし」という結果になった。ただ、上記の通り個別資産クラス別にはプラス・マイナス両方の面があったので、何がどの程度効いた結果なのかは直ちには明らかではない。

ポートフォリオの成績

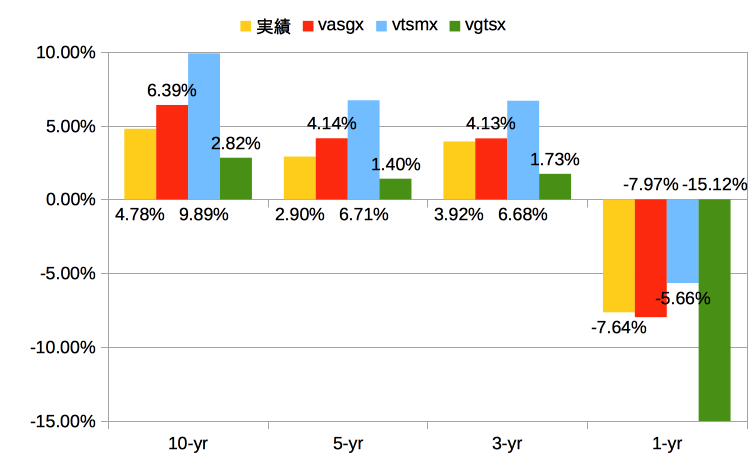

今回は、以上に加えてポートフォリオ全体の過去10,5,3,1年のリターンについてもベンチマークと比較してみた。その結果が以下のグラフである。また、後の議論のために、米国株式100%のポートフォリオとしてVTSMXのみに投資した場合と、米国外株式100%のポートフォリオとしてVGTSXのみに投資した場合の計算結果も含めている(この2つはそれぞれVASGX内の該当資産クラスを構成するファンドでもある)。

ここで、直近1年以外のベンチマークリターンの計算はやや込み入っている。ファンドの成績ページに出ているリターンは追加投資なしとした場合の数字である(と思われる)ので、随時追加投資している筆者の場合とそのままでは比較できない(厳密には直近1年の場合でも同じ問題はあるのだが、そこまでは調整し切れないし、誤差も比較的小さそうなのでそのまま比較している)。そこで、過去10年の各年についての税引前リターンデータをもとに、それぞれの期間に毎年年初に筆者の該当年の運用投入金額と同額だけ積み立てていったとした場合の累計リターンを計算してファンドのリターンとしている。また、分配金についての税引き後リターンで比較するために、分配利回りを2.58%(執筆時点のSEC yield)、税率を15%として毎年差し引いたものとして計算している。VTSMXおよびVGTSXについても同様である(ただし後者についてはSEC yieldが与えられていないようなのでMorningstar掲載のTTM yieldで代用した)。なお、筆者のポートフォリオでは少なくない部分が税優遇口座で管理されており、そこからの分配金は非課税のものとして計算されている。この点ではこの比較はややunfairである。

筆者にとっては残念なことに、期間が伸びるとVASGXのリターンをかなり下回る結果となっている。詳細な原因は追求していないが、おそらく最大の要因はポートフォリオに占める米国株式の割合であろう。VASGXは昨年11月30日時点で米国株式に48.40%を割り当てているが、筆者の場合ポートフォリオの目標値で24%、米国REITと合わせても38%である(下記参照)。過去10年のマーケットでは米国株式がほぼ一人勝ちの様相だったので、この割合の差がそのままリターンの差につながっているのではないかと思われる。実際、VTSMX 100%のポートフォリオはどの期間の場合でも飛び抜けて優れているし、一方VGTSX 100%のポートフォリオはどの期間でも明らかな最下位である。

あれこれ考えてポートフォリオをカスタマイズしてみてもお任せバランスファンドにはっきり劣るようでは立つ瀬がないが、もし原因が米国株式クラスのポートフォリオに占める割合にあるということなら筆者としては納得して受け入れるし、この結果を受けて米国株式の割合を増やすつもりもない。アメリカの株式市場がこのまま好調であり続ける保証も、あるいは相対的な一人勝ちを続ける保証もないし、より長い目で見ればむしろこれまで出遅れいてた市場(のうちのどこか)が伸びてくる可能性の方が高いように思われるからである(それにそもそも、ある市場が過去x年調子がよかったというのを見てそれにtiltしようとするのは、いかにも後追い的だし過去の実績が将来の成績につながると期待することを意味するという意味でもダメそうな行動だ)。実際、2018年の成績ではわずかながらVASGXを上回っており、上で見たように、米国株式外への投資比率を相対的に増やしていることがその一因となっている。さらに10年後くらいにどのような結果になっているかが見ものである。

資産配分状況とリバランス計画

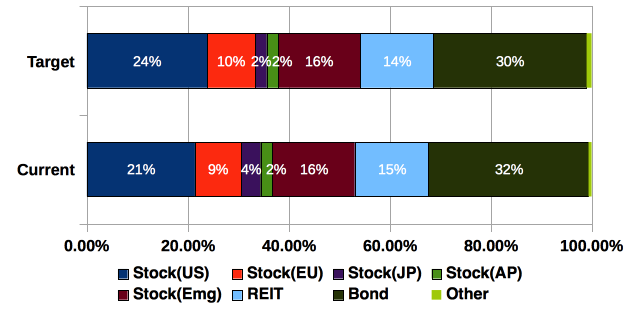

下のグラフは2018年末における筆者の運用ポートフォリオの内訳を、目標(target)ポートフォリオと並べて表したものである。秋ごろまでは(積極的なリバランスをしたくなるほどには)目標ポートフォリオからの乖離はなかった(諸事情で日本の株式が不必要に多いのだが、全体で見ると誤差なので現状放置している)のだが、それまで調子のよかった米国株式が急激に値下がりしたため、年末時点ではこのクラスがやや不足、値動きが小さかった債権クラスの割合が相対的に超過した状態になっている。率でいえば手動でのリバランスをするかどうか微妙なくらいの差ではあるが、金額的にはかなりのものになっているので、多少債権クラスから米国株式クラスへのリバランスを実施することになるだろう。筆者の場合、この2つの資産クラス間のリバランスは401(k)口座内だけで完結させられるので税金の心配がないのがありがたい。また、年が明けて401(k)への積極拠出も再開することになるので、当面は米国株式クラスの資産を買い増ししてポートフォリオのずれを矯正していくことになるだろう。

2019年予想

最後に、慣例にならって今年の運用成績を予想しておく。毎年大幅にハズしており、昨年は恥ずかしくも+8%などと強気なことを書いていて真逆の結果となってしまった。

そもそも外れることばかりなので難易度の問題でもないのだが、今年は波乱要因満載でそれっぽいことを言うだけでも難しそうである。とくに米国株式については、いままでが上がりすぎとも言えただけにまだまだ下がってもおかしくないとも思うが、一応実体経済的にはそれほど不穏な数字が目立っていないということもあり、全体として米長期金利並の+3%くらいの利回りはあるのではないかと予想しておく。

2020年January5日 7:42 AM

[…] 以下のグラフは、昨年にならって、PF全体の過去10,5,3,1年のリターンについてベンチマークfund(VASGX)と比較したものである。また、昨年同様、米国株式100%のPFとしてVTSMXのみに投資した場合と、米国外株式100%のポートフォリオとしてVGTSXのみに投資した場合の計算結果も含めている(この2つはそれぞれVASGX内の該当資産クラスを構成するファンドでもある)。リターンの計算についての注釈は昨年のblog参照。VASGXの分配利回りは、今年は2.28%として計算している。 […]

2022年January23日 3:22 AM

[…] ポートフォリオ全体では、3年ぶりに「ベンチマーク」のVASGXを上回った。3年前は、全体含めほぼすべてのクラスの資産が下落していて「下落幅がマシだった」という形なので、比較をはじめてからの4回の中では実質的に初のベンチマーク超えとも言える。これはおもに、今年特別好調だったREITへの投資比率の高さによるものと思われるが、昨年検討した通りに、2021年中に若干債権クラスの比率を下げる改定をしたため、好調だった株式クラスのリターンの恩恵をより大きく受けられたこともあるだろう。いずれにせよ、「ベンチマーク」はあくまで参考のための比較対象であり、運用においてその超過を目標としているわけではないので、上回っても下回っても直接運用方針に影響を与えることはない。 […]

2023年February12日 5:54 PM

[…] ポートフォリオ全体では、2021年に続き「ベンチマーク」のVASGXを若干ながら上回った。とはいえ、2018年と同様、全体含めほぼすべてのクラスの資産が下落する中、「下落幅がマシだった」という形なので、目糞が鼻糞を笑っているような結果ではある。ただし、これで過去5年中3回はベンチマークを超える結果となり、過去5年の累積年率リターンも5.22%対3.75%でベンチマーク超え、10年でも5.18%対6.73%と、差を縮めてきてはいる(いずれも分配の税引き後のリターン、ただし筆者の場合少なくない部分を税優遇口座内の資産が占めているので、この比較は完全にfairではない)。大きな傾向として見ると、VASGXのこれまでの好成績が米株式の「一人勝ち」状態だった過去10年ほどの状況を反映していたのに対して、米株式もさすがにこれまでの勢いを失って「平均への回帰」が起こり始めている兆候とも思えなくもない。今後5-10年くらいにどうなっていくかが興味深いところである。 […]